Знакомимся с новой формой: расчет по страховым взносам. Знакомимся с новой формой: расчет по страховым взносам Приложение 3 раздела 1 расчета страховых взносов

Вскоре всем работодателям-страхователям предстоит сдать в ИФНС расчет по страховым взносам за 9 месяцев 2017 года. Нужно ли сдавать в налоговую инспекцию нулевой расчет? Как заполнять расчет нарастающим итогом? Как заполнить третий раздел с персонифицированным учетом? Какие контрольные соотношения учесть, чтобы расчет не противоречил показателям в 6-НДФЛ? Как правильно показать пособия, возмещаемые и ФСС? Мы подготовили инструкцию по заполнению расчета и образец заполнения расчета за 3 квартал 2017 года в различных ситуациях.

Кто должен сдать расчет по 9 месяцев

Расчет по страховым взносам за 9 месяцев 2017 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица, а именно:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Сроки сдачи расчета

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие, девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ). Следовательно, текущую отчетность правильнее называть расчетом по страховым взносам за 9 месяцев, а не за 3 квартал 2017 года. Ведь расчет включает в себя показатели с 1 января по 30 сентября 2017 года, а не только за 3 квартал 2017 года.

Отчетный период в нашем случае – 9 месяцев 2017 года (с 1 января по 30 сентября). Следовательно, расчет (РСВ) за 9 месяцев нужно сдать в ИФНС не позднее 31 октября (вторник).

Бланк расчета в 2017 году: что он в себя включает

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Бланк можно скачать по этой .

Этот бланк применяется с 2017 года. Состав расчета такой:

- титульный лист;

- лист для физических лиц, не имеющих статуса индивидуального предпринимателя;

- раздел №1 (включает 10 приложений);

- раздел №2 (с одним приложением);

- раздел №3 – содержит персональную информацию о застрахованных лицах, за которые производит отчисления работодатель.

Организации и ИП, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам за 9 месяцев 2017 года (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 Приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В таком составе расчет за 9 месяцев 2017 года должен поступить в ИФНС вне зависимости от осуществляемой деятельности в отчетном периоде (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Кроме того, при наличии определенных оснований, плательщики страховых взносов также должны включать в состав и другие разделы и приложения. Поясним в таблице состав расчета:

| Расчет за 9 месяцев: какие разделы и кто заполняет | |

|---|---|

| Титульный лист | Заполняют все организации и ИП |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Формируют физические лица, не являющиеся ИП, если они не отметили в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Заполняют все организации и ИП, которые выплачивали с 1 января по 30 сентября 2017 года доходы физлицам |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и ИП, перечисляющие страховые взносы по дополнительным тарифам |

| Приложения 5 - 8 к разделу 1 | Организации и ИП, применяющие пониженные тарифы (например, ведущие льготную деятельность на УСН) |

| Приложение 9 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в РФ |

| Приложение 10 к разделу 1 | Организации и ИП, выплатившие с 1 января по 30 сентября 2017 года доходы студентам, работавшим в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали больничные пособия, детские пособия и т. д. (то есть, связаны с возмещением из ФСС или выплатами из федерального бюджета) |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

В какой последовательности заполнять?

Начните заполнение с титульного листа. Затем сформируйте раздел 3 по каждому работнику, числившемуся у вас в 3 квартале. После этого заполните Приложения к разделу 1. И в последнюю очередь – сам раздел 1.

Способы сдачи расчета

Передавать расчет по страховым взносам за 9 месяцев 2017 года в территориальную налоговую службу можно двумя способами:

Заполнение расчета за 9 месяцев: примеры

Большинство страхователей будет заполнять расчет по страховым взносам за 9 квартал 2017 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Титульный лист

На титульном листе расчета по страховым взносам за 9 месяцев 2017 года нужно, в частности, указать следующие показатели:

Отчетный период

В поле «Расчетный (отчетный) период (код)» укажите код расчетного (отчетного) периода из Приложения № 3 к Порядку заполнения расчета по страховым взносам:

Следовательно, в расчете по страховым взносам за 9 месяцев 2017 года кодом отчетного периода будет «33».

Код ИФНС

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

https://service.nalog.ru/addrno.do

Код места представления

В качестве этого кода покажите цифровое значение, указывающее на принадлежность ИФНС, в которую сдается РСВ за 9 месяцев квартал 2017 года. Утвержденные коды представлены в таблице:

| Код | Куда сдается расчет |

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

Название

Название организации или ФИО индивидуального предпринимателя на титульном листе указывайте в соответствии с документами, без сокращений. Между словами – одна свободная ячейка.

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности.

Виды деятельности и ОКВЭД

В 2016 году действовал классификатор ОКВЭД (ОК 029-2007 (КДЕС Ред. 1.1)). Начиная с января 2017 года на смену ему пришел классификатор ОЕВЭД2 (ОК 029-2014 (КДЕС Ред. 2)). Его и используйте при заполнении расчета по страховым взносам за 9 месяцев 2017 года.

Приведем пример возможного заполнения титульного листа в составе расчета по страховым взносам (РСВ) за 3 квартал 2017 года:

Лист: сведения о физическом лице

Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют граждане, которые сдают расчет за нанятых работников, если он не указал в расчете свой ИНН. В этом листе наниматель указывает свои персональные данные.

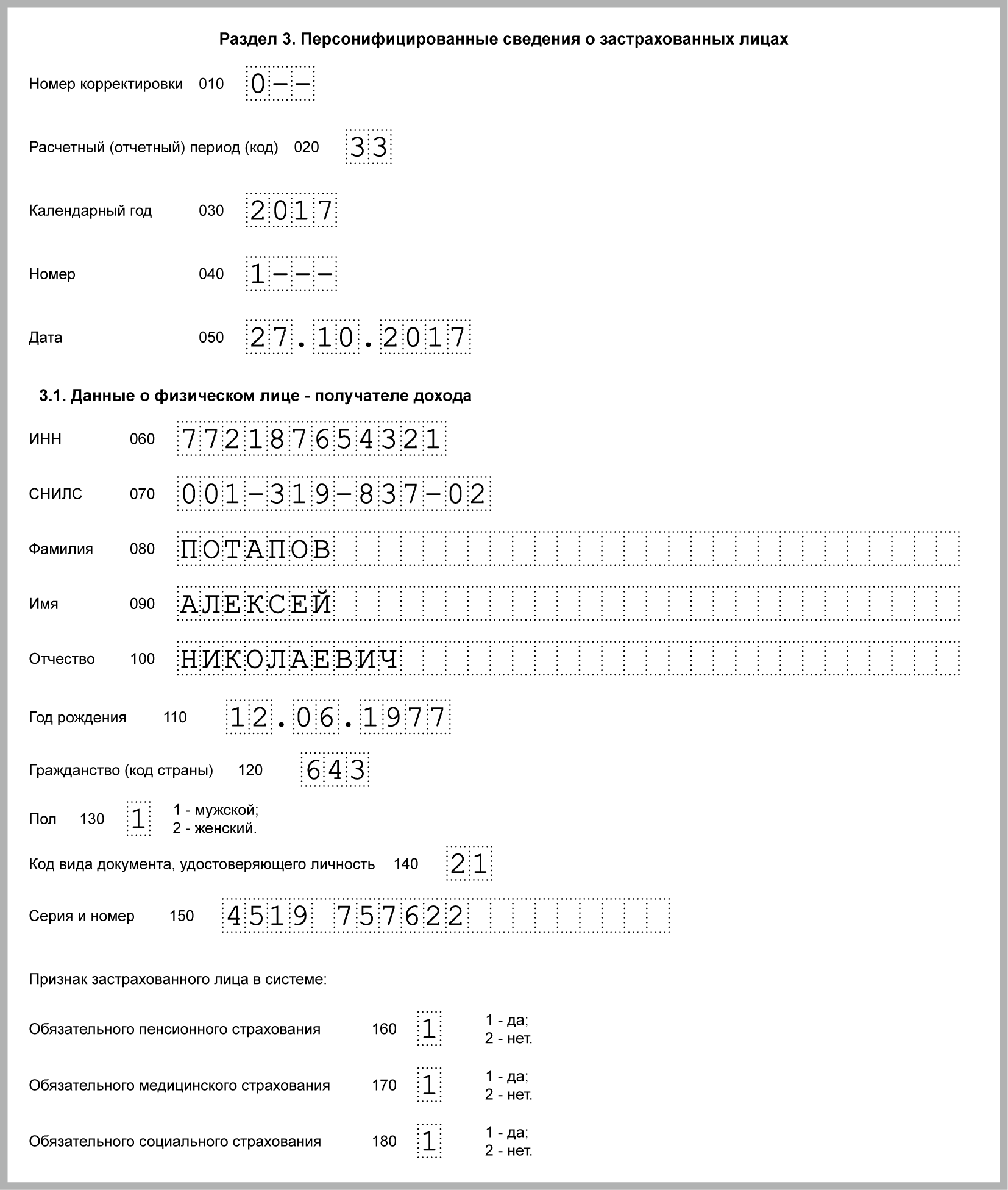

Раздел 3: сведения персонифицированного учета

Раздел 3 «Персонифицированные сведения о застрахованных лицах» в составе расчета по страховым взносам за 9 месяцев 2017 года нужно заполнять на всех застрахованных лиц за июль, август и сентябрь 2017 года, в том числе, в пользу которых за 9 месяцев 2017 года начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.

В подразделе 3.1 раздела 3 показываются персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование. Приведем пример заполнения раздела 3.

Пример. Гражданину РФ производились выплаты в 3 квартале 2017 года. Начисленные с них взносы на обязательное пенсионное страхование складываются так:

При таких условиях раздел 3 расчета по страховым взносам за 9 месяцев 2017 года будет выглядеть следующим образом:

Заметим, что на лиц, которые не получали выплат за последние три месяца отчетного периода (июль, август и сентябрь), подраздел 3.2 раздела 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

Копии раздела 3 расчета нужно передать сотрудникам. Срок – пять календарных дней с даты, когда человек обратился за такой информацией. Каждому выдайте копию раздела 3, в котором данные только о нем. Если расчеты сдаете в электронных форматов, то потребуется распечатать бумажные дубликаты.

Выписку из раздела 3 вручите человеку также в день увольнения или прекращения гражданско-правового договора. Выписку нужно подготовить за весь период работы начиная с января 2017 года.

Проверьте СНИЛС

Некоторые ИФНС перед сдачей расчета по страховым взносам информационные сообщения об изменении технологии приема отчетности за 9 месяцев 2017 года. В таких сообщениях отмечает, что расчеты не будут считаться принятыми, если информация о физических лицах не будет совпадать с данными в базах ИФНС. Проблемы могут возникнуть, например, со СНИЛС, датой и место рождения. Вот текст такого информационного сообщения:

Уважаемые налогоплательщики (налоговые агенты )!

Обращаем ваше внимание, что начиная с отчетности за 3 квартал 2017 года будет изменен алгоритм приема Расчетов по страховым взносам (в соответствии с приказом ФНС России от 10.10.2016 N ММВ-7-11/ “Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме”).

В случае неуспешной идентификации застрахованных ФЛ, отраженных в разделе

3 «Персонифицированные сведения о застрахованных лицах», будет формироваться отказ в приеме Расчета.

Ранее (1 и 2 квартал) при выявлении единственного нарушения – неуспешной идентификации застрахованных ФЛ из 3-его раздела автоматически формировалось Уведомление об уточнении (при этом расчет считался принятым).

В целях исключения отказа в приеме Расчетов по страховым взносам по причине несоответствия сведений по указанным в расчете лицам, сведениям имеющимся в налоговом органе, рекомендуем провести сверку персональных данных физических лиц указываемых в расчете (ФИО ФЛ, дата рождения, место рождения, ИНН, паспортные данные, СНИЛС) на предмет представления в расчете устаревших данных. Так же аналогичные данные необходимо сверить со сведениями, содержащимися в информационных ресурсах ПФР РФ для однозначной идентификации СНИЛС застрахованного физического лица.

Приложение 3 к разделу 1: расходы на пособия

В приложении 3 к разделу 1 зафиксируйте информацию о расходах на цели обязательного социального страхования (если такой информации нет, то приложение не заполняется, поскольку оно не является обязательным).

В этом приложении покажите только пособия за счет ФСС, начисленные в отчетном периоде. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие, начисленное в конце сентября, а выплаченное в октябре 2017 года, покажите в расчете за 9 месяцев. Пособие по больничному, который открыт в сентябре, а закрыт в октябре, отражайте только в расчете за год.

Пособия за счет работодателя за первые три дня болезни работника в Приложении 3 фигурировать не должны. Все данные вносите в это приложение нарастающим итогом с начала года (п. п. 12.2 – 12.4 Порядка заполнения расчета).

Что касается непосредственно заполнения, то строки приложения 3 к разделу 1 нужно сформировать так:

- в графе 1 укажите по строкам 010 – 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 – количество больничных, а в строке 030 – отпусков по беременности и родам. По строкам 060 – 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

- в графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 – 031 и 070 – количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 – 062 – число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия одной работнице, в строке 060 поставьте цифру 9;

- в строках 040, 050 и 090 – число пособий.

Пример отражения пособий. За 9 месяцев 2017 г. организация:

- оплатила 3 больничных. За счет ФСС оплачено 15 дней, сумма – 22 902,90 руб.;

- начислила одной работнице пособие по уходу за первым ребенком за июль, август, сентябрь по 7 179 руб. Сумма пособия за 3 месяца составила 21 537,00 руб. Всего начислено пособий – 44 439,90 руб. (22 902,90 руб. + 21 537,00 руб.).

Пенсионные и медицинские взносы: подразделы 1.1 – 1.2 приложения 1 к разделу 1

Приложение 1 к разделу 1 расчета включает в себя 4 блока:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В строке 001 «Код тарифа плательщика» Приложения 1 к разделу 1 укажите применяемый код тарифа. См. « ».

В расчет за 9 месяцев 2017 года нужно включить столько приложений 1 к разделу1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение отчетного периода 2017 года (с января по сентябрь включительно). Поясним особенности заполнения обязательных подразделов.

Подраздел 1.1: пенсионные взносы

Подраздел 1.1 – это обязательный блок. Он содержит расчет облагаемой базы по пенсионным взносам и сумм страховых взносов на пенсионное страхование. Поясним показатели строк этого раздела:

- строка 010 – общее количество застрахованных лиц;

- строка 020 – количество физлиц, с выплат которым вы исчислили страховые взносы в отчетном периоде (за 9 месяцев 2017 года);

- строка 021 – количество физлиц из строки 020, выплаты которым превысили предельную величину базы для расчета пенсионных взносов, (См « »);

- строка 030 – суммы начисленных выплат и вознаграждений в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами сюда не попадают;

- в строка 040 отразите:

- суммы выплат, не облагаемых пенсионными взносам (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то отражается размер вычета пределах, определенных пунктом 9 статьи 421 НК РФ;

- строка 050 – база для расчета пенсионных взносов;

- строка 051 – база для расчета страховых взносов в размерах, которые превышают для каждого застрахованного лица предельную величину базы в 2017 году, а именно 876 000 рублей (п. 3–6 ст. 421 НК РФ).

- строка 060 – суммы исчисленных пенсионных взносов, в том числе:

- по строке 061 – с базы, которая не превышает предельную величину (876 000 руб.);

- по строке 062 – с базы, которая превышает предельную величину (876 000 руб.).

Данные в подразделе 1.1 фиксируйте так: укажите данные всего с начала 2017 года, а также за последние три месяца отчетного периода (июль, август и сентябрь).

Подраздел 1.2: медицинские взносы

Подраздел 1.2 – обязательный раздел. Он содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование. Вот принцип формирования строк:

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года.

- строка 020 -количество физических, с выплат которым вы исчислили страховые взносы;

- строка 030 – суммы выплат в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами по строке 030 не показываются;

- по строке 040 – суммы выплат:

- не облагаемые страховыми взносами на обязательное медицинское страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ.

Подраздел 1.3 – заполняйте, если платите страховые взносы на обязательное пенсионное страхование по дополнительному тариф. А подраздел 1.4 – если с 1 января по 30 сентября 2017 года вы перечисляли страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности.

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В Приложении 2 к разделу 1 производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством. Данные показываются в следующем разрезе: всего с начала 2017 года по 30 сентября, а также за июль, август и сентябрь 2017 года.

В поле 001 приложения № 2 нужно указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС, См..html

- «2» – зачетная система выплат страхового обеспечения (когда пособия платит работодатель, а потом получает необходимое возмещение (или зачет) из ФСС).

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года;

- строка 020 – суммы выплат в пользу застрахованных лиц. Выплаты, которые не облагаются страховым взносам в этой строке не показываются;

- строка 030 обобщает в себе:

- суммы выплат, не облагаемых страховыми взносами на обязательное социальное страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ;

- строка 040 – сумма выплат и иных вознаграждений в пользу физлиц, которые облагаются взносами на социальное страхование и превышают лимит на очередной год (то есть, выплаты сверх 755 000 рублей в отношении каждого застрахованного лица).

По строке 050 – покажите базу для расчета страховых взносов на обязательное социальное страхование.

В строку 051 включается база для расчета страховых взносов с выплат в пользу сотрудников, которые вправе заниматься фармацевтической деятельностью или допущены к ней (при наличии соответствующей лицензии). Если таких работников нет – указывайте нули.

Строку 053 заполняют индивидуальные предприниматели, применяющие патентую систему налогообложения и производящие выплаты в пользу работников (за исключением ИП, которые ведут виды деятельности, указанные в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ) – (подп. 9 п. 1 ст. 427 НК РФ). Если данных нет, то проставьте нули.

Строку 054 заполняют организации и ИП, выплачивающие доходы временно пребывающим в России иностранцам. По этой строке требуется показать базу для расчета страховых взносов в части выплат в пользу таких сотрудников (кроме граждан из ЕАЭС). Если ничего подобного нет – нули.

По строке 060 – впишите страховые взносы на обязательное социальное страхование. По строке 070 – расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Однако пособие за первые три дня болезни сюда не включайте (письмо ФНС России от 28.12.2016 № ПА-4-11/25227). Что же касается строки 080, то в ней покажите суммы, которые органы ФСС возместили на оплату больничных, пособий по беременности и родам и других социальных выплат.

Показывайте в строке 080 только суммы, возмещенные из ФСС в 2017 году. Даже если они касаются 2016 года.

Что же касается строки 090, то для определения значения этой строки логично использовать формулу:

Если получилась сумма взносов к уплате, в строке 090 ставьте код «1». Если сумма произведенных расходов оказалась больше начисленных взносов, то включите в строку 90 код «2».

Раздел 1 «Сводные данные по страховым взносам»

В разделе 1 расчета за 9 месяцев 2017 года отразите общие показатели по суммам страховых взносов к уплате. Рассматриваемая часть документа состоит из строк от 010 до 123, в которых указывается ОКТМО, суммы пенсионных и медицинских взносов, взносов на страхование по временной нетрудоспособности и некоторые другие отчисления. Также в этом разделе потребуется указать КБК по видам страховых взносов и суммы страховых взносов по каждому КБК, которые начислены к уплате в отчетном периоде.

Пенсионные взносы

По строке 020 укажите КБК по взносам на обязательное пенсионное страхование. По строкам 030–033 – покажите суммы страховых взносов на обязательное пенсионное страхование, которую надо заплатить на указанный выше КБК:

- по строке 030 – за отчетный период нарастающим итогом (с января по сентябрь включительно);

- по строкам 031- 033 – за последние три месяца расчетного (отчетного) периода (июль, август и сентябрь).

Медицинские взносы

По строке 040 укажите КБК по взносам на обязательное медицинское страхование. По строкам 050–053 – распределите суммы страховых взносов на обязательное медицинское страхование, которую надо заплатить:

- по строке 050 – за отчетный период (9 месяцев) нарастающим итогом (то есть, с января по сентябрь);

- по строкам 051–053 за последние три месяца отчетного периода (июль, август и сентябрь).

Пенсионные взносы по дополнительным тарифам

По строке 060 укажите КБК по пенсионным взносам по дополнительным тарифам. По строкам 070–073 – суммы пенсионных взносов по дополнительным тарифам:

- по строке 070 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с 1 января по 30 сентября);

- по строкам 071 – 073 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на дополнительное социальное обеспечение

По строке 080 укажите КБК по взносам на дополнительное социальное обеспечение. По строкам 090–093 – сумму взносов на дополнительное социальное обеспечение:

- по строке 090 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с января по сентябрь включительно);

- по строкам 091–093 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на социальное страхование

По строке 100 укажите КБК по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. По строкам 110 – 113 – сумму взносов на обязательное социальное страхование:

- по строке 110 – за 9 месяцев 2017 года нарастающим итогом (с января по сентябрь включительно);

- по строкам 111–113 за последние три месяца расчетного (отчетного) периода (то есть, за июль, август и сентябрь).

По строкам 120–123 укажите сумму превышения произведенных расходов на социальное страхование:

- по строке 120 – за 9 месяцев 2017 года

- по строкам 121–123 – июль, август и сентябрь 2017 года.

Если же превышения расходов не было, то проставьте в этом блоке нули.

Когда расчет не пройдет проверку ИФНС: ошибки

Нельзя одновременно заполнять:

- строки 110 и строки 120;

- строки 111 и строки 121;

- строки 112 и строки 122;

- строки 113 и строки 123.

При таком сочетании расчет за 9 месяцев 2017 года не пройдет проверку в ИФНС. Контрольные соотношения показателей расчета приведены в письме ФНС России от 13.03. 2017 № БС-4-11/4371. См. « ».

Также вы можете образец заполнения расчета по страховым взносам за 9 месяцев 2017 года в формате Excel.

Ответственность: возможные последствия

За несвоевременную сдачу расчета по страховым взносам за 9 месяцев 2017 года ИФНС может оштрафовать организацию или ИП на 5 процентов от суммы взносов, которая подлежит уплате (доплате) на основании расчета. Такой штраф начислят за каждый месяц (полный или неполный) просрочки с подачей расчета. Однако итоговая сумма штрафных санкций не может быть больше 30 процентов от суммы взносов и меньше 1000 рублей. Например, если взносы по расчету полностью уплатила в срок, то штраф за несвоевременное представление расчета составит 1000 руб. Если же в срок перечислена только часть взносов, то штраф посчитают с разницы между суммой взносов, которая указана в расчете, и фактически уплаченной (ст. 119 НК РФ).

Если в расчете по страховым взносам за 9 месяцев 2017 года совокупная сумма взносов на пенсионное страхование с базы, не превышающей предельной величины, за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствует сведениям о сумме взносов на пенсионное страхование по каждому застрахованному лицу, то расчет считается непредставленным. Аналогичные последствия возникают и в том случае, если указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (п. 7 ст. 431 НК РФ).

Устранить такие несоответствия требуется в течение пяти рабочих дней с даты, когда ИФНС направит соответствующее уведомление в электронной форме, или в течение десяти рабочих дней, если уведомление направлено «на бумаге». Если уложиться в срок, то датой представления расчета по страховым взносам будет считаться дата подачи расчета, признанного первоначально не представленным (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ).

Стоит заметить, то Минфин РФ в своем письме от 21.04.2017 № 03-02-07/2/24123 указал, что не представленный в срок в ИФНС расчет по страховым взносам не является основанием для приостановления операций по счетам плательщика страховых взносов. То есть, блокировки счета за опоздание с расчетом за 9 месяцев 2017 года опасаться не следует.

- Приложение N 1. Расчет по страховым взносам

- Раздел 1. Сводные данные об обязательствах плательщика страховых взносов

- Приложение 1. Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование к разделу 1 Приложение 2. Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1 Приложение 3. Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации к разделу 1

- Приложение 4. Выплаты, произведенные за счет средств, финансируемых из федерального бюджета к разделу 1

- Раздел 2. Сводные данные об обязательствах плательщиков страховых взносов - глав крестьянских (фермерских) хозяйств

- Приложение N 2. Порядок заполнения расчета по страховым взносам

- Поле "Наименование организации, обособленного подразделения / фамилия, имя, отчество индивидуального предпринимателя, главы крестьянского (фермерского) хозяйства, физического лица"

- Выплаты, финансируемые за счет средств федерального бюджета, в размерах сверх установленных законодательством Российской Федерации об обязательном социальном страховании лицам из подразделений особого риска, а также лицам, получившим или перенесшим лучевую болезнь или ставшим инвалидами вследствие радиационных аварий, кроме Чернобыльской АЭС (строки 150 - 200)

Дополнительные выплаты пособий по временной нетрудоспособности, по беременности и родам, связанные с зачетом в страховой стаж застрахованного лица периодов службы, в течение которых гражданин не подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в соответствии с частью 4 статьи 3 Федерального закона от 29 декабря 2006 г. N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством" (строки 210 - 310)

- Приложение 1. Расчет сумм страховых взносов, подлежащих уплате за главу и членов крестьянского (фермерского) хозяйства к разделу 2

- V. Порядок заполнения раздела 1 "Сводные данные об обязательствах плательщика страховых взносов" расчета

VI. Порядок заполнения приложения N 1 "Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование" к разделу 1 расчета

VII. Порядок заполнения подраздела 1.1 "Расчет суммы страховых взносов на обязательное пенсионное страхование"

VIII. Порядок заполнения подраздела 1.2 "Расчет суммы страховых взносов на обязательное медицинское страхование"

IX. Порядок заполнения подраздела 1.3 "Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса Российской Федерации"

XI. Порядок заполнения приложения N 2 "Расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством" к разделу 1 расчета

XII. Порядок заполнения приложения N 3 "Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации" к разделу 1 расчета

XIII. Порядок заполнения приложения N 4 "Выплаты, произведенные за счет средств, финансируемых из федерального бюджета" к разделу 1 расчета

XIV. Порядок заполнения приложения N 5 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 3 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

XV. Порядок заполнения приложения N 6 "Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 5 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

XVI. Порядок заполнения приложения N 7 "Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 7 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

XVII. Порядок заполнения приложения N 8 "Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками, указанными в подпункте 9 пункта 1 статьи 427 Налогового кодекса Российской Федерации" к разделу 1 расчета

XVIII. Порядок заполнения приложения N 9 "Сведения, необходимые для применения тарифа страховых взносов, установленного пунктом 2 статьи 425 (абзацем вторым подпункта 2 статьи 426) Налогового кодекса Российской Федерации" к разделу 1 расчета

XIX. Порядок заполнения приложения N 10 "Сведения, необходимые для применения положений подпункта 1 пункта 3 статьи 422 Налогового кодекса Российской Федерации организациями, осуществляющими выплаты и иные вознаграждения в пользу обучающихся в профессиональных образовательных организациях, образовательных организациях высшего образования по очной форме обучения за деятельность, осуществляемую в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг" к разделу 1 расчета

XX. Порядок заполнения раздела 2 "Сводные данные об обязательствах плательщиков страховых взносов - глав крестьянских (фермерских) хозяйств" расчета

Приложение N 7. Коды субъектов Российской Федерации и иных территорий

Приложение N 8. Коды категории застрахованного лица

Приказ Федеральной налоговой службы от 10 октября 2016 г. N ММВ-7-11/551@

"Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме"

В соответствии со статьей 80 части первой Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2016, N 27, ст. 4176), в целях реализации положений главы 34 "Страховые взносы" части второй Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2016, N 27, ст. 4176) приказываю:

2. Настоящий приказ вступает в силу с 1 января 2017 года и применяется начиная с представления расчета по страховым взносам за первый расчетный (отчетный) период 2017 года.

3. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего методологическое обеспечение работы налоговых органов по вопросам исчисления, полноты и своевременности внесения в соответствующий бюджет страховых взносов.

НК РФ, которые теперь распространяются и на расчет по взносам. Организации с численностью более 25 человек обязаны представлять расчет по телекоммуникационным каналам связи (ТКС) в электронном виде с усиленной квалифицированной подписью.

Расчет представляет собой машиночитаемый бланк на 24 листах и состоит из титульного листа и трех разделов. В раздел 1 входит 10 приложений, а в приложении 1 — несколько подразделов. Для раздела 2 предусмотрено одно приложение. Раздел 3 состоит из двух подразделов. Состав же фактически заполненного расчета и реальное количество заполненных листов будет зависеть от применяемых тарифов, наличия расходов на социальное страхование, от количества и категорий работников.

Титульный лист расчета заполняют все плательщики. Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют те, кто не является ИП, если они не указали на титульном листе свой ИНН.

Раздел 1

Просто и быстро формируйте в системе интернет-отчетности Контур.Экстерн платежные поручения по требованиям об уплате налогов, сборов и взносов:

- После получения требования уведомьте об этом ФНС, нажав на кнопку «Отправить в ФНС квитанцию о приеме».

- Перейдите по ссылке «Создать платежку» и введите наименование своего банка и расчетный счет, остальные данные из требования система подставит сама.

- Выберите, по какому типу задолженности делать платежку, и при необходимости измените сумму платежа.

- Создайте платежку в формате Word и распечатайте либо скачайте специальный текстовый файл, чтобы потом загрузить его в интернет-банк.

Приложение 1

Подразделы 1.1 и 1.2 отражают, как рассчитаны суммы взносов, исходя из сумм выплат и иных вознаграждений в пользу физлиц (аналогично разделу 2.1 РСВ-1). Заполняются всеми плательщиками, производящими выплаты и иные вознаграждения физлицам, которые застрахованы в системе обязательного пенсионного и медицинского страхования. Здесь указывается , который определяет, по какой ставке исчислены взносы. Заполняется столько приложений 1 либо подразделов приложения 1 к разделу 1, сколько тарифов применялось в течение расчетного (отчетного) периода.

Подраздел 1.3.1 заполняется плательщиками, применяющими доптарифы взносов на обязательное пенсионное страхование в соответствии с п. 1 (9 %) и п. 2 (6 %) ст. НК РФ, то есть при отсутствии результатов спецоценки условий труда или аттестации рабочих мест (аналог разделов 2.2 и 2.3 РСВ-1). Если взносы по доптарифам начисляются по обоим основаниям, то заполняется два подраздела 1.3.1 с указанием соответствующего признака.

Подраздел 1.3.2 заполняется плательщиками, применяющими доптарифы в зависимости от класса (подкласса) условий труда, установленных по результатам спецоценки условий труда или аттестации рабочих мест в соответствии с п. 3 ст. НК РФ (аналог раздела 2.4 РСВ-1). Заполняется столько подразделов 1.3.2, сколько подклассов условий труда установлено и по каждому основанию исчисления взносов по доптарифам.

Подраздел 1.4 заполняется теми, кто уплачивает взносы на дополнительное социальное обеспечение членов летных экипажей судов гражданской авиации и работников угольной промышленности в соответствии со ст. НК РФ (аналог формы РВ-3).

Приложение 2

Отражает расчет суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — суммы превышения произведенных расходов над исчисленными суммами взносов (аналог таблицы 3 расчета 4-ФСС).

Приложения 3 и 4

Включаются в состав расчета, если у плательщика есть расходы на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и выплаты, произведенные за счет средств федерального бюджета (аналог таблиц 2 и 5 расчета 4-ФСС).

Приложение 5

Заполняется IT-компаниями, которые применяют пониженный тариф в соответствии с пп. 3 п. 1 ст. НК РФ (аналог раздела 3.1 РСВ-1). В этом случае в приложении 1 указывается код тарифа 06.

Приложение 6

Заполняется плательщиками, которые применяют упрощенную систему налогообложения и основные виды экономической деятельности которых указаны в пп. 5 п. 1 ст. НК РФ (аналог раздела 3.2 РСВ-1). В этом случае в приложении 1 указывается код тарифа 08.

Приложение 7

Заполняется некоммерческими организациями, которые применяют пониженный тариф по пп. 7 п. 1 ст. НК РФ (аналог раздела 3.3 РСВ-1). В этом случае в приложении 1 указывается код тарифа 10.

Приложение 8

Заполняется ИП, которые применяют патентную систему налогообложения и пониженный тариф в соответствии с пп. 9 п. 1 ст. НК РФ (аналог таблицы 4.3 расчета 4-ФСС). В этом случае в приложении 1 указывается код тарифа 12.

Приложение 9

Заполняется плательщиками страховых взносов, которые производят выплаты в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ. В отношении таких лиц в ФСС платится взнос по ставке 1,8 % в соответствии с абз. 2 пп. 2 п. 2 ст. НК РФ (аналог таблицы 3.1 отчета 4-ФСС). Количество заполненных листов зависит от количества таких работников у плательщика страховых взносов.

Приложение 10

Заполняется плательщиками, которые производят выплаты и иные вознаграждения в пользу обучающихся в образовательных организациях за деятельность, осуществляемую в студенческом отряде, в рамках применения пп. 1 п. 2 ст. НК РФ (аналог раздела 5 РСВ-1). Количество листов зависит от количества обучающихся, которые работают у плательщика.

Раздел 2 и приложение 1 к нему

Включаются в состав расчета плательщиками — главами крестьянских (фермерских) хозяйств (замена формы РСВ-2). Приложение 1 к разделу 2 может состоять из нескольких листов в зависимости от количества членов КФХ. Главы КФХ представляют расчет в налоговые органы по окончании расчетного периода (года) не позднее 30 января.

Раздел 3

Содержит персонифицированные сведения о застрахованных лицах и информацию за последние три месяца расчетного (отчетного) периода. Подраздел 3.1 (анкетные данные) заполняется на всех застрахованных лиц, состоящих в трудовых отношениях с плательщиком или имеющих гражданско-правовые договоры, предметом которых является выполнение работ, оказание услуг. В сведениях, в которых отсутствуют данные о сумме выплат и иных вознаграждений, начисленных в пользу физлица, а также нет исчисленных взносов за последние три месяца отчетного (расчетного) периода, подраздел 3.2 не заполняется. При заполнении подраздела 3.2 количество листов может увеличиваться, если застрахованному лицу исчисляются взносы по разным категориям (коды категории застрахованных лиц используются те же, что и в РСВ-1) или по разным доптарифам. .

Общие правила заполнения

Все страницы заполненного расчета должны быть пронумерованы. Нумерация должна быть сквозной начиная с титульного листа: 001, 002 и т.д. На каждом листе должны быть указаны ИНН и КПП плательщика (либо Ф. И. О. физического лица, если не указан ИНН).

Каждому показателю расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель за исключением тех, значением которых являются дата или десятичная дробь.

Заполнение полей расчета значениями текстовых, числовых, кодовых показателей осуществляется слева направо начиная с первого (левого) знакоместа, а в оставшихся свободных местах ставятся прочерки. Например, десятизначный ИНН в поле из 12 знакомест вписывается таким образом:

Все значения стоимостных показателей указываются в рублях и копейках. В случае отсутствия какого-либо показателя количественные и суммовые показатели заполняются значением «0» («ноль»). В остальных случаях во всех знакоместах соответствующего поля проставляется прочерк. Заполнение текстовых полей формы расчета осуществляется заглавными печатными символами.

Недопустимые ошибки

- В уточненных расчетах за соответствующий отчетный период в поле «Номер корректировки» указывается номер, отличный от нуля, например «1--», «2--» и т.д.

- В уточненный расчет включаются те разделы и приложения к ним, которые ранее были представлены плательщиком в налоговый орган, с учетом всех внесенных в них изменений. Кроме того, в расчет могут включаться дополнительные разделы расчета и приложения к ним, если сведения, содержащиеся в них, влияют на расчет. Такое возможно, например, когда в первичном расчете исчисление взносов производилось по иному тарифу. Допустим, сотруднику — гражданину другой страны в первичном расчете посчитали взносы в ФСС по тарифу 2,9 %, а в уточненном пересчитали их по более низкому тарифу 1,8 % как для временно пребывающего иностранца. В этом случае в раздел 1 уточненного расчета нужно дополнительно включить приложение 9.

- В уточненный расчет, как правило, не включается раздел 3 «Персонифицированные сведения о застрахованных лицах». Исключение — те случаи, когда изменились персональные данные, например, в первичном расчете была неверно указана дата рождения застрахованного (получен запрос об уточнении сведений от налогового органа), или произведен перерасчет страховых взносов по ОПС (требуется изменить суммы в подразделе 3.2). Тогда в раздел 3 уточненного расчета включаются сведения только на тех физлиц, в отношении которых производятся изменения (дополнения).

Сроки представления расчета

В соответствии со ст. НК РФ расчет по страховым взносам представляется в налоговые органы не позднее 30-го числа месяца, следующего за отчетным периодом. Назовем сроки представления ближайших четырех расчетов, учитывая правила их переноса при совпадении даты с выходными или праздничными днями:

- I квартал — не позднее 2 мая 2017 года;

- полугодие — не позднее 31 июля 2017 года;

- 9 месяцев — не позднее 30 октября 2017 года;

- 2017 год — не позднее 30 января 2018 года.

Место представления расчета

Расчеты по страховым взносам необходимо представлять в налоговый орган по месту нахождения организации, а также по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физлиц. Расчет по месту нахождения обособленного подразделения не представляется, если подразделение самостоятельно не начисляет выплаты и вознаграждения в пользу физлиц (заработную плату своим работникам). Таким образом, на расчет по страховым взносам не распространяется требование представлять его по месту нахождения каждого обособленного подразделения, как для 6- и 2-НДФЛ.

Расчеты не надо представлять по месту учета организации в качестве крупнейшего налогоплательщика.

Физлица, производящие выплаты и иные вознаграждения другим физлицам, представляют расчет по взносам в налоговый орган по месту жительства (п. 7 ст. НК РФ).

Расчет по страховым взносам за 3 квартал 2018 года: образец заполнения

При составлении единого расчета по страховым взносам за 1 квартал 2017 года используйте карточку учета страховых взносов, отражающую начисленные и выплаченные физическим лицам выплаты и вознаграждения в 2017 году См. «Карточка учета страховых взносов: каким должен быть образец в 2017 году».

Учитывая перечень необлагаемых выплат, представленный в статье 422 НК РФ, бухгалтеру следует, в частности, определить базу страховых взносов и выполнить необходимые вычисления. Результаты вписываются в соответствующие поля расчета. См. «Какие выплаты не облагаются страховыми взносами с 2017 года».

Как мы уже сказали, заполнять расчет по страховым взносам в 2017 году нужно по бланку, утвержденному Приказом ФНС от 10.10.2016 № ММВ-7-11/551 (скачать бланк РСВ) с соблюдением 7 основополагающих правил, которые утверждены этими же документом:

- каждое поле предназначено для определенного показателя, дополнять другой информацией нельзя;

- страницы оформляются в соответствующих ячейках таким образом: «001», «002»… «033»;

- для десятичной дроби выделено два поля: в первую вписывается целая часть, а во вторую – остаток;

- текстовые поля заполняются слева направо, начиная с первого окошка;

- стоимостные показатели указываются в рублях и копейках, разделенных точкой;

- при заполнении документа на компьютере используется шрифт Courier New (16-18 кегль);

- в полях для количественных и суммовых показателей ставьте «0» («ноль»). В остальных случаях, например, когда отсутствуют текстовые показатели, во всех знако-местах поля ставьте прочерк. Однако заполняя расчет на компьютере, ставить нули и прочерки в свободных ячейках не нужно.

Теперь рассмотрим порядок заполнения каждого раздела и приложений на примерах формирования расчета по страховым взносам за 1 квартал 2017 года.

Расчет по страховым взносам за 2 квартал 2017 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Новый расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Заметим, что расчет требуется направить в ИФНС вне зависимости от того, велась ли деятельность в отчетном периоде (первом полугодии 2017 года) или нет. Если организация или ИП вообще не ведет деятельность, не начисляет выплаты физлицам и не имеет движений по расчетным счетам, то это не отменяет обязанности по сдаче расчета по страховым взносам за 2 квартал 2017 года. В такой ситуации нужно сдать в ИФНС нулевой расчет (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Расчеты по страховым взносам в налоговые инспекции (органы ПФР не принимают расчеты с 2017 года). Конкретная ИФНС определяется следующим образом:

- организации передают расчет за 2 квартал 2017 года в ИФНС по месту своего нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты физлицам. (п. п. 7, 11, 14 ст. 431 НК РФ);

- индивидуальные предприниматели сдают расчеты в ИФНС по месту жительства (п. 7 ст. 431 НК РФ).

Заметим, что расчет требуется направить в ИФНС вне зависимости от того, велась ли деятельность в отчетном периоде (с января по сентябрь 2017 года) или нет. Если организация или ИП вообще не ведет деятельность, не начисляет выплаты физлицам и не имеет движений по расчетным счетам, то это не отменяет обязанности по сдаче расчета по страховым взносам за 3 квартал 2017 года. В такой ситуации нужно сдать в ИФНС нулевой расчет (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Большое количество страхователей заполняет расчет по страховым взносам с использованием различных бухгалтерских программ или онлайн-сервисов. В этом случае расчет формируется автоматически на основании данных, которые страхователь заносит в программу. Тем не менее, необходимо понимать ряд основных принципов формирования расчета, чтобы исключить возможные ошибки.

Ниже приведен образец расчета по страховым взносам за 3 квартал 2018 года с пояснениями особенностей заполнения наиболее распространенных разделов.

Можно скачать образец заполнения расчета по страховым взносам за 3 квартал 2018 года или скачать бланк расчета по страховым взносам за 3 квартал 2018 года в Excel по ссылкам, приведенным в конце статьи.

СРОКИ СДАЧИ РАСЧЕТА

Таким образом, впервые заполнить и сдать в ИФНС расчет по страховым взносам за 1 квартал 2017 года требуется не позднее 2 мая 2017 года (это вторник). Также см. «Срок сдачи РСВ-1 в 2017 году: таблица».

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи расчета выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетный период в нашем случае – первое полугодие 2017 года (с 1 января по 30 июня). Следовательно, расчет за полугодие нужно сдать в налоговую инспекцию не позднее 31 июля (поскольку 30 июля – выходной день, воскресенье).

Также см. «Срок сдачи РСВ-1 в 2017 году: таблица».

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетный период в нашем случае – 3 квартал 2017 года (с 1 января по 30 сентября). Следовательно, расчет (РСВ) за 3 квартал нужно сдать в ИФНС не позднее 31 октября (вторник).

Заполнение расчета за 3 квартал: примеры

Большинство страхователей будет заполнять расчет по страховым взносам за 3 квартал 2017 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

ПОДРОБНЕЕ: Как оплатить страховые взносы ИП за себя онлайн через Альфа-Банк?

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие и девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ).

Расчет по страховым взносам за 3 квартал 2018 года: форма

В ФНС необходимо сдать расчет по страховым взносам за 3 квартал 2018 года. Форма утверждена приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. Эта форма применялась ранее, её надо применять и сейчас.

ФНС России планировала откорректировать форму расчета и разместила проект на Едином портале для размещения проектов нормативно-правовых актов. Однако этот проект ещё не принят.

В общем случае расчет состоит из:

- титульного листа;

- листа для физических лиц, не имеющих статуса индивидуального предпринимателя;

- и разделов с певого по третий. Первый и второй раздел имеют приложения.

Если страхователи производили выплаты физическим лицам, то расчет по страховым взносам в соответствии п. п. 2.2, 2.4 “Порядка заполнения расчета по страховым взносам” обязательно должен включать в себя:

- титульный лист;

- раздел 1 – сводные сведения о взносах к уплате;

- подразделы 1.1 Приложения 1 к разделу 1 – “пенсионные взносы”

- подраздел 1.2 взносы на медицинское страхование Приложения 1 к разделу 1;

- приложение 2 к разделу 1 – расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1;

- раздел 3 – сведения персонифицированного учета.

Все остальные приложения к разделу 1 Расчета сумм страховых взносов заполняются и сдаются, только тогда, когда в них есть показатели, а раздел 2 заполняют главы крестьянских фермерских хозяйств.

Состав расчета по страховым взносам

Состав расчета по страховым взносам в 2017 году такой:

- титульный лист;

- лист для лиц, не имеющих статуса индивидуального предпринимателя;

- Раздел №1, в который входит 10 приложений;

- Раздел №2, дополняемый одним приложением;

- Раздел №3 – содержит персональную информацию о лицах, за которые производит отчисления страхователь.

| Какие разделы расчета по страховым взносам заполнять | |

|---|---|

| Лист (или раздел) расчета | Кто составляет |

| Титульный лист | Все страхователи |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Физические лица, не являющиеся ИП, если они не отметили в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Все организации и ИП, которые выплачивали в 1 квартале 2017 года доходы физлицам |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и ИП, перечисляющие страховые взносы по дополнительным тарифам |

| Приложения 5 – 8 к разделу 1 | Организации и ИП, применяющие пониженные тарифы (например, ведущие льготную деятельность на УСН) |

| Приложение 9 к разделу 1 | Организации и ИП, которые в 1 квартале 2017 года выплачивали доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в РФ |

| Приложение 10 к разделу 1 | Организации и ИП, выплатившие в 1 квартале 2017 года доходы студентам, работавшим в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и ИП, которые в 1 квартале 2017 года выплачивали больничные пособия, детские пособия и т. д. (то есть, связаны с возмещением из ФСС или выплатами из федерального бюджета) |

В разделе 1 расчета за 1 квартал 2017 года отразите общие показатели по суммам страховых взносов к уплате. Рассматриваемая часть документа состоит из строк от 010 до 123 (два листа), в которых указывается ОКТМО, суммы пенсионных и медицинских взносов, взносов на страхование по временной нетрудоспособности и другие отчисления.

К примеру, строку 030 раздела 1 в отношении пенсионных взносов в течение 2017 года вы будут заполнять нарастающим итогом, а строки 031-033 – применительно к месяцам отчетного периода. В расчете за 1 квартал по строкам 031-033 должны фигурировать суммы страховых взносов за январь, февраль и март 2017 года. Аналогичный подход и к другим видам страховых взносов в составе раздела 1.

Приложение 1: расчет пенсионных и медицинских взносов

В приложении 1 к разделу 1 отразите расчет страховых взносов на пенсионное и медицинское страхование, а также количество застрахованных лиц, на выплаты которым были начислены взносы. Это приложение состоит из четырех подразделов:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

Первые два подраздела обязаны заполнять все лица, предоставляющие расчет по страховым взносам в 2017 году. Показатели подраздела 1.1 и 1.2 формируйте с начала 2017 года. Где это необходимо: делайте «разбивку» на январь, февраль и март 2017 года. Рассмотрим особенности заполнения основных полей этих разделов и приведем образцы.

Приложение 1: расчет сумм взносов за главу и членов КФХ

В приложении 1 к разделу 2 расчета по страховым взносам за 1 квартал 2017 года покажите сведения персонально на каждого члена КФХ, а именно:

- в строках с 010 по 030 – Ф. И. О.;

- в строке 040 – ИНН;

- в строке 050 – СНИЛС;

- в строке 060 – год рождения;

- в строке 070 – дату вступления в члены КФХ в 2017 году (если вступление имело место с января по март включительно);

- в строке 080 – дату выхода в 2017 году из состава КФХ (если выход имел место с января по март включительно).

- в строке 090 – суммы страховых взносов к уплате в бюджет за каждого члена КФХ по итогам 1 квартала 2017 года.

Этот раздел предназначен для отражения в нем физических лиц, получающих доходы, облагаемые страховыми взносами. Правильно распределить все сведения позволяют дополнительные разделы. Рассмотрим их более подробно.

Начало листа 3

По строке 010 первичного расчета по страховым взносам за 1 квартал 2017 года укажите «0–». Если вы будете корректировать данные за 1 квартал, то в уточненном расчете потребуется указать номер корректировки (например, «1–», «2–» и т. д.).

ПОДРОБНЕЕ: Страховка при получении кредита в Сбербанке в 2019 году

В поле 020 листа 3 покажите код расчетного (отчетного) периода. Первому кварталу соответствует код «21». В поле 030 укажите год, за расчетный (отчетный) период которого представляются сведения – «2017».

Подраздел 3.1: кто получал доход

| Строки подраздела 3.1 Заполнение | Заполнение |

|---|---|

| 060 | ИНН |

| 070 | СНИЛС |

| 080, 090 и 100 | ФИО |

| 110 | Дата рождения |

| 120 | Код страны, гражданином которой является физическое лицо |

| 130 | Код пола: «1» – мужской, «2» – женский |

| 140 | Код вида документа, удостоверяющего личность |

| 150 | Реквизиты документа, удостоверяющего личность (например, серия и номер паспорта) |

| 160, 170 и 180 | Признак застрахованного лица в системе обязательного пенсионного, медицинского и социального страхования: «1» – является застрахованным лицом, «2» – не является застрахованным лицом |

Подраздел 3.2: выплаты и пенсионные взносы

Подраздел 3.2 в составе расчета должен содержать в себе сведения:

- о выплатах в пользу физических лиц (например, наемных работников);

- о начисленных страховых взносах на обязательное пенсионное страхование.

| Графы подраздела | 3.2.1 Заполнение |

|---|---|

| 190 | Порядковый номер месяца в календарном году («01», «02», «03», «04», «05» и т. д.) за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно. То есть, в расчете за 1 квартал 2017 года нужно показать: 01, 02 и 03 (январь, февраль и март). |

| 200 | Код категории застрахованного лиц (из приложения 8 к Порядку заполнения расчета по страховым взносам, утвержденному приказом ФНС России от 10 октября 2016 года № ММВ-7-11/551). Код для наемных работников по трудовым договорам – НР. |

| 210 | Сумма выплат в пользу работников за январь, февраль и март 2017 года. |

| 220 | База для расчета пенсионных взносов, не превышающую предельную величину – 876 000 рублей. |

| 230 | Сумма выплат по гражданско-правовым договорам. |

| 340 | Сумма страховых взносов |

| 250 | Общая сумму выплат в пользу сотрудника, не превышающая предельное значение – 876 000 рублей. |

Расчет по страховым взносам включает достаточно большое количество листов, которые, однако, обязательны к заполнению не всеми компаниями. В РСВ присутствует несколько листов, которые непременно должны заполняться всеми работодателями, другие же листы используются лишь по мере необходимости.

Основные листы для заполнения:

- Титульный лист;

- Раздел 1 (с приложениями) для отражения величины страховых взносов;

- Раздел 3 для отражения персональных данных сотрудников организации.

Остальные листы необходимо заполнять только в случае их соответствия статусу работодателя или типам выплат, которые он осуществляет.

Рассмотрим более детально (в построчном виде), как именно заполняется стандартный РСВ для большинства компаний.

Титульный лист

Информация титульного листа содержит сведения о самом работодателе и непосредственной форме документа, а именно:

- ИНН организации (10 знаков) или ИНН предпринимателя (12 знаков);

- КПП - относится только к юридическим лицам. С его помощью подтверждается территориальная принадлежность головной организации или ее обособленного подразделения к той или иной территориальной ИФНС;

- номер корректировки документа - предназначен для отображения информации о том, впервые сдается отчет за конкретный период или же это исправленный вариант. Первичная подача - 0, первая корректировка - 1, вторая корректировка - 2 и т.д.;

- расчетный (отчетный период) - используется для отражения конкретного периода. При этом за первый квартал - 21, за полугодие - 31, за 9 месяцев - 33, за год - 34;

- календарный год - показывает, к какому году относится расчетный период;

- представляется в налоговый орган - необходимо указать код ИФНС в виде 4-х знаков;

- по месту нахождения (учета) - используется для указания основания, по которому отчет сдается именно в эту налоговую инспекцию. Для головных организаций на территории РФ данный код - 214;

- наименование (ФИО) - необходимо указать полное название юридического лица или ФИО индивидуального предпринимателя;

- код ОКВЭД - берется из Общероссийского классификатора кодов экономической деятельности или из регистрационной документации компании;

- форма реорганизации (ликвидации), а также ИНН/КПП реорганизованной организации - заполняют в том случае, если РСВ подает правопреемник;

- номер контактного телефона - указывается для связи с сотрудником, ответственным за составление РСВ;

- количество листов - отражается количество передаваемых листов и сопутствующей документации (при ее наличии).

Лист «Сведения о физлице»

ИНН и КПП

Значение КПП – пишите в соответствии с документом о регистрации ЮЛ. Индивидуальные предприниматели в поле «КПП» ставят прочерки (или оставляют его пустым, если расчет заполняется на компьютере для сдачи в электронном виде).

Номер корректировки

Номер корректировки на титульном листе расчета за 1 квартал 2017 года ставьте лишь при подаче уточняющего расчета. Если же документ заполняете и сдаете в налоговую инспекцию впервые, то укажите отметку «0 – -».

Расчетный (отчетный) период

В это поле титульного листа впишите код, характеризующий определенный промежуток времени, за который подается отчетность. В расчете за 1 квартал 2017 года укажите код 21.

Код ИФНС

В данном поле нужно отметьте код ИФНС, в которую подаете отчетность за 1 квартал 2017 года. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

Код места предоставления

Наименование

Название организации или ФИО ИП на титульном листе указывайте в соответствии с документами, без сокращений. Между словами оставьте одну свободная ячейка.

ПОДРОБНЕЕ: Страховые взносы ИП в 2018 году за себя

Форма реорганизации или ликвидации

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности. Вносить «старые» коды ОКВЭД в расчете РСВ за 1 квартал 2017 года нельзя.

Достоверность и полнота сведений

Лист «Сведения о физическом лице, не являющимся ИП»

Начало листа 3

Отчетный период

Следовательно, в расчете по страховым взносам за 2 квартал 2017 года кодом отчетного периода будет «31».

Код налоговой инспекции

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

Код места представления

| Код | Куда сдается расчет |

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

Название

Название организации или ФИО индивидуального предпринимателя на титульном листе указывайте в соответствии с документами, без сокращений. Между словами – одна свободная ячейка.

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности.

Порядок заполнения расчета по страховым взносам утвержден Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Напомним, что первые три дня болезни оплачиваются за счет работодателя, последующие - за счет ФСС. Страховыми взносами не облагаются оба вида выплат.

Информация о больничных фиксируется в приложении № 2 к разделу 1 расчета.

По строке 020 приложения № 2 нужно указать все выплаты физлицам, включая больничные пособия.

По строке 030 нужно показать сумму не облагаемых взносами выплат. Если речь идет о больничных пособиях, их нужно указать в полной сумме (части, выплаченные как за счет компании, так и за счет фонда).

А вот по строке 070 нужно отразить лишь ту часть пособий, которая выплачена за счет ФСС.

Если в регионе действует пилотный проект, согласно которому больничные выплачивают напрямую работнику, в строку 070 приложения № 2 нужно поставить «0».

Отчетный период

В поле «Расчетный (отчетный) период (код)» укажите код расчетного (отчетного) периода из Приложения № 3 к Порядку заполнения расчета по страховым взносам. Следовательно, в расчете по страховым взносам за 3 квартал 2017 года кодом отчетного периода будет «33».

Код ИФНС

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.https://service.nalog.ru/addrno.do

Название

Коды ОКВЭД

В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование. Приведем пример заполнения раздела 3.

| Показатель | июль | август | сентябрь | 3 квартал |

| Все выплаты | 28000 | 28181.45 | 28000 | 84181.45 |

| Необлагаемые выплаты | – | 4602.9 | – | 4602.9 |

| База по взносам | 28000 | 23578.55 | 28000 | 79578.55 |

| Взносы на ОПС | 6160 | 5187.28 | 6160 | 17507.28 |

Заметим, что на лиц, которые не получали выплат за последние три месяца отчетного периода (июль, август и сентябрь), подраздел 3.2 раздела 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

Как заполнять расчет за полугодие

Большинство страхователей будет заполнять расчет по страховым взносам за 2 квартал 2017 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Порядок заполнения приложения 3:

- Уточним для начала, что в нашем примере нет пособий, которые финансируются из федерального бюджета.

Соответственно графа 4 расчета не заполняется, везде указываем 0,00.

- Указываем сведения по листку нетрудоспособности.

Для этого заполняем строки 010-021.

Наш сотрудник - резидент и работает на основной работе, поэтому заполняем только строку 010.

В 1 графе указываем 1, в графе 2 - количество дней, итого 10.

- В строках 030-031 фиксируем данные пособий по беременности и родам.

Графа 1 указываем 1 случай,

графа 2 - указываем количество пособий, то есть 1,

сумму прописываем в графе 3.

- строка 040 - пособие женщинам, вставшим на учет в ранние сроки беременности. Указываем 1 и сумму в размере 613,14 во 2 и 3 графах соответственно.

строка 050-пособий при рождении не было, не заполняем.

- строки 060-062 – калькулируем данные пособий по уходу за ребенком. Не забываем, что все данные в приложении 3 заполняем нарастающим итогом.

Графа 1 строк 060-061 - один случай.

Графа 2 строк 060-061- количество выплаченных пособий нарастающим итогом, итого 3.

Графа 3 строк 060-061 - размер пособий за рассматриваемый период.

- строки 070-090 в приложении 3 к разделу 1 - не заполняем.

- рассчитываем итоговую сумму страховых взносов в строке 100 за расчетный отчетный период.

10 312,00 260 750,00 613,14 37 406,10 = 309 081,64 руб.

Строка 110 в приложении 3 заполняется в случае начисленных и невыплаченных пособий, за исключением последнего месяца, по которому не пропущен установленный срок выплаты.

Навигация записиДо 31.07.2017 страхователям предстоит сдать в ФНС расчет по страховым взносам за полугодие. Так как отчет появился совсем недавно, у бухгалтеров по-прежнему возникают вопросы по его заполнению. В данной статье эксперты рассмотрят самые распространенные проблемы заполнения и предложат их решение.

С 2017 года страховые взносы (кроме взносов «на травматизм») администрируют налоговики. Поэтому актуальный расчет по страховым взносам, который сегодня должны сдавать страхователи, утвержден ФНС (Приказ ФНС от 10.10.2016 № ММВ-7-11/551@ ).

Единый расчет по страховым взносам: форма

Бесплатно скачать бланк расчета по страховым взносам можно в системе КонсультантПлюс .

Расчет по страховым взносам-2018/2019: состав отчетности

Расчет по страховым взносам состоит из титульного листа и трех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя расчеты по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов - глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

| Кто представляет | Состав расчета по страховым взносам |

|---|---|

| Все работодатели без исключения | — титульный лист; — раздел 1; — подразделы 1.1 и 1.2 приложения № 1 к разделу 1; — раздел 3 |

| Работодатели, уплачивающие взносы по дополнительным тарифам и/или применяющие пониженные тарифы | Титульный лист; Раздел 1; Подразделы 1.1, 1.2, 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1; |

| Работодатели, понесшие расходы в связи с выплатой обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством | Титульный лист; Приложение № 3 к разделу 1; — раздел 3 |

Единый расчет по страховым взносам-2018/2019: порядок заполнения

Подробный порядок заполнения расчета по страховым взносам вы найдете в Приложении № 2 к Приказу ФНС России от 10.10.2016 № ММВ-7-11/551@ . Мы же остановимся на общих требованиях к заполнению этого расчета:

- при заполнении расчета нужно использовать чернила черного/фиолетового/синего цвета;

- текстовые поля заполняются печатными заглавными буквами. Если расчет будет подготовлен на компьютере, а затем распечатан, то при заполнении расчета необходимо использовать шрифт Courier New 16-18 пунктов;

- страницы расчета должны иметь сквозную нумерацию, начиная с титульного листа. Номер страницы записывается следующим образом: например, «001» — для первой страницы, «025» — для двадцать пятой;

- поля заполняются слева направо, начиная с крайнего левого знакоместа;

- стоимостные показатели отражаются в рублях и копейках;

- при отсутствии какого-либо количественного/суммового показателя в соответствующем поле ставится «0», в остальных случаях проставляется прочерк.

При заполнении расчета и его подготовке к сдаче под запретом:

- исправление ошибок в расчете при помощи корректирующего или аналогичного средства;

- двусторонняя печать расчета;

- скрепление листов, приводящих к порче расчета.

Коды в едином расчете по страховым взносам

Практически любая отчетность содержит в себе закодированную информацию. Например, код отчетного/налогового периода. И, как показывает практика, у бухгалтеров проставление тех или иных кодов вызывает затруднения. Поэтому кодам, указываемым в едином расчете по страховым взносам, мы посвятили .

Единый расчет: отчетный и расчетный периоды

Отчетными периодами являются I квартал, полугодие и 9 месяцев, а расчетным периодом - календарный год (ст. 423 НК РФ).

Сроки представления единого расчета по страховым взносам

Представить расчет нужно не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ).

В 2019 году расчет необходимо представить в следующие сроки:

В каком виде представлять единый расчет по страховым взносам в 2019 году

Работодатели, у которых среднесписочная численность физлиц, в пользу которых производились выплаты, за предшествующий отчетный/расчетный период превышает 25 человек, обязаны представлять единый расчет по страховым взносам в электронном виде (п.10 ст.431 НК РФ).

Остальные работодатели могут представлять расчеты на бумаге:

- подав расчет лично в ИФНС (сделать это может руководитель организации/ИП или иное лицо при наличии соответствующей доверенности);

- направив расчет по почте с описью вложения и уведомлением о вручении.

Ответственность за несвоевременную сдачу единого расчета по страховым взносам

Если несвоевременно представить расчет по итогам отчетных периодов или года, то штраф составит 5% от не уплаченной в установленный срок суммы страховых взносов, подлежащей уплате/доплате на основании этого расчета по взносам, за каждый полный/неполный месяц просрочки, но не более 30% от этой суммы и не менее 1000 рублей (п. 1 ст. 119 НК РФ).

Кстати, за несвоевременное представление расчета налоговики могут не только наложить штраф на страхователя, но и заблокировать банковские счета (п.3.2 ст.76 НК РФ).

Ошибки в едином расчете по страховым взносам

Работодатель обязан подать в ИФНС уточненный расчет по страховым взносам, если он обнаружил, что представленный ранее расчет содержит ошибки, приводящие к занижению страховых взносов, подлежащих уплате в бюджет, а также при обнаружении неотражения/неполного отражения представленных сведений (п. 1 ст. 81 НК РФ).

В уточненку необходимо включить те разделы и приложения к ним (кроме раздела 3), которые были включены в первоначальный расчет, с учетом внесения исправлений в них.

Что же касается раздела 3, то в уточненный расчет он включается только в отношении тех застрахованных лиц, в чьи сведения вносятся исправления/дополнения.

Какой расчет считается непредставленным

Расчет считается непредставленным, если (п. 7 ст. 431 НК РФ):

- раздел 3 содержит недостоверные персональные данные физлица;

- есть ошибки в числовых показателях раздела 3 (в сумме выплат, базы, взносов);

- сумма числовых показателей разделов 3 по всем физлицам не совпадет с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета;

- сумма взносов на ОПС (исходя из базы, не превышающей предельную величину) в разделах 3 по всем работникам не равна сумме взносов на ОПС по организации в целом в подразделе 1.1 приложения № 1 к разделу 1 расчета.

Расчет по страховым взносам: обособленные подразделения

Если у организации есть обособленные подразделения, наделенные полномочиями по выплате доходов работникам/иным физлицам, то эти ОП должны сдавать расчет по страховым взносам в ИФНС по месту своего нахождения (п. 7 ст. 431 НК РФ). Причем не имеет значения, есть ли у обособленного подразделения отдельный баланс и свой расчетный счет.

Имейте в виду, о наделении ОП вышеназванными полномочиями, необходимо сообщать налоговикам (пп. 7 п. 3.4 ст. 23 НК РФ , Письмо ФНС от 14.09.2016 № БС-4-11/17201 , Письмо Минфина от 05.05.2017 № 03-15-06/27777) . На это у организации есть месяц со дня наделения ОП соответствующими полномочиями.

Дополнительно о заполнении расчета по страховым взносам вы можете прочитать .